令和6年度に適用される市県民税の定額減税

令和5年12月22日に閣議決定された「令和6年度税制改正の大綱」において、賃金上昇が物価高に追いついていない国民の負担を緩和し、物価上昇を十分に超える持続的な賃上げが行われる経済の実現を目指す観点から、国の経済対策として個人の市県民税の特別控除(定額減税)を実施することとされたところですが、定額減税の内容について、以下のとおりご案内します。

なお、令和6年分の所得税(国税)においても、定額減税が実施されます。

所得税の定額減税について詳しくは、下記のリンクをご覧ください。

1.定額減税額

次のアからウまでの合計額が減税されます。

- ア 納税義務者(本人):1万円

- イ 控除対象配偶者(注1)(国外居住者を除く):1万円

- ウ 扶養親族(注2)(国外居住者を除く):1人につき1万円

(例)控除対象配偶者と扶養親族(子2人)がいる場合の定額減税額

1万円(本人)+1万円(控除対象配偶者)+2万円(扶養親族2人)=4万円

- (注1)控除対象配偶者とは、同一生計配偶者(本人と生計を一にする配偶者で、前年中の合計所得金額が48万円以下の方)のうち、本人の前年の合計所得金額が1,000万円以下である場合の配偶者をいいます。

- (注2)扶養親族とは、本人と生計を一にする親族(配偶者・事業専従者を除く)で、前年中の合計所得金額が48万円以下の方をいいます。

2.定額減税の対象者

合計所得金額が1,805万円以下(給与収入のみの場合は給与収入額2,000万円以下(注))で所得割が課税される方(均等割のみが課税される方は対象となりません。)。

(注)子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける方は2,015万円以下となります。

3.定額減税の適用方法

市県民税は均等割額(森林環境税も併せて徴収)と所得割額からなっており、定額減税額の控除は所得割額から行います(均等割額および森林環境税額からは控除しません。)。

また、定額減税は、寄附金税額控除(ふるさと寄附金(納税))、住宅ローン控除などの他の税額控除をすべて反映した後の所得割額から行います。

なお、定額減税額を控除しきれない場合は、控除しきれなかった金額について給付金が支給されます。

以上のことを計算式で表すと、以下のようになります。

- 納付額=市県民税均等割額+市県民税所得割額+森林環境税額

- 市県民税所得割額=(前年中の所得金額-所得控除額)×本市減税後の税率-調整控除額-税額控除額等-定額減税額(注)

(注)控除しきれなかった金額については定額減税補足給付金(調整給付)が支給されます。給付については、7月以降に対象者に通知を送付する予定です。

4.定額減税の実施方法

定額減税は、市県民税を納付していただく方法によって、実施方法が異なります。具体的には以下のとおりです。

ただし、均等割額および森林環境税額からは定額減税額を控除しないため、ご負担いただく税額が残る場合があります。

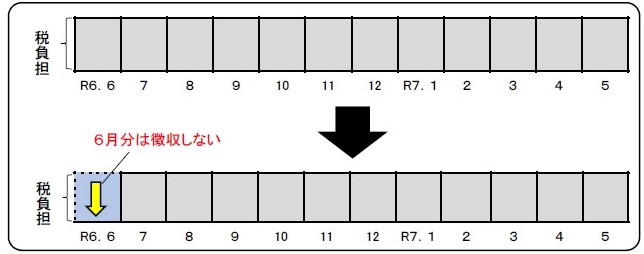

給与所得に係る特別徴収

令和6年6月分は徴収せず、定額減税後の税額を令和6年7月分から令和7年5月分までの11か月で徴収することとなります。

ただし、合計所得金額1,805万円超の方や均等割・森林環境税のみ課税される方など、定額減税が適用されない方については、通常どおりの徴収方法によります。

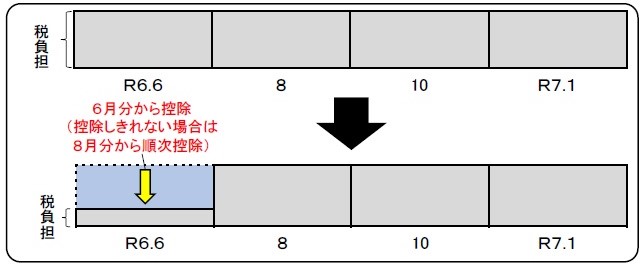

普通徴収

第1期分(令和6年6月分)の市県民税額から控除し、第1期分から控除しきれない場合は、第2期分(令和6年8月分)以降の市県民税額から、順次控除します。

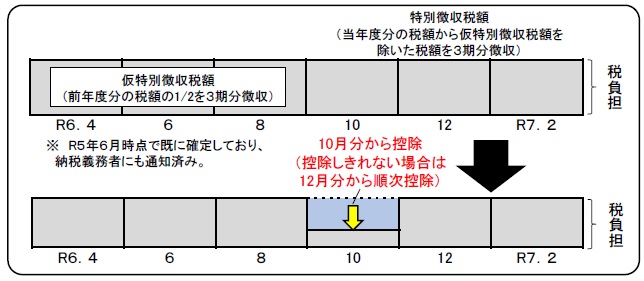

公的年金に係る所得に係る特別徴収

令和6年10月分の市県民税額から控除し、控除しきれない場合は令和6年12月分以降の市県民税額から、順次控除します。

5.寄附金税額控除(ふるさと寄附金(納税))の上限額への影響

地方公共団体へ寄附金を支払った場合(ふるさと寄附金(納税))の寄附金税額控除(ふるさと納税)の特例控除額の控除上限額の算定においては、定額減税を適用する前の所得割額を算定の基礎とします。

つまり、定額減税の適用は「2,000円を除いて全額控除されるふるさと寄附金(納税)の額の上限額」に影響しません。

このページに関する問合せ

総務部 税務課

〒481-8531

愛知県北名古屋市西之保清水田15番地

電話:0568-22-1111

ファクス:0568-24-0003

メール:zeimu@city.kitanagoya.lg.jp