令和2年度から実施される主な税制改正

- ふるさと納税制度の見直し

- 特別特定取得に係る住宅ローン控除の改正

本改正は、令和2年度の個人住民税から適用されます。

ふるさと納税制度の見直し

ふるさと納税制度の健全な発展に向けて、過度な返礼品を送付し制度の趣旨を歪めているような都道府県・市区町村については、ふるさと納税制度の対象外にすることができるよう制度の見直しが行われました。

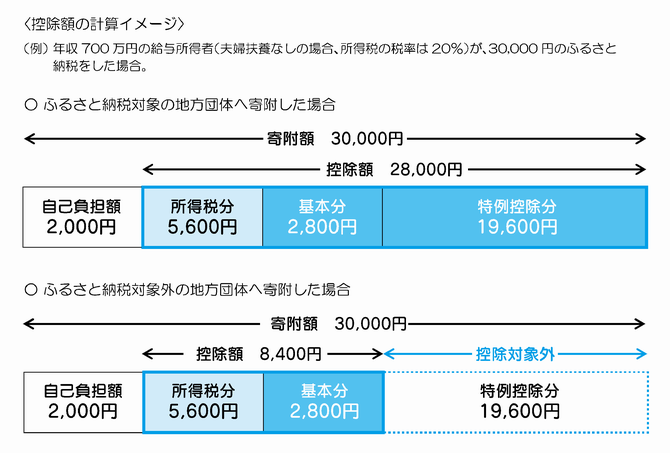

この見直しにより、総務大臣から指定を受けていない都道府県・市区町村へ令和元年6月1日以降に寄附を行った場合、寄附金税額控除の特例控除額および申告特例控除額は控除されないこととなります(※)。また、「ふるさと納税ワンストップ特例制度」の適用も受けられないこととなります。

※個人住民税に係る寄附金税額控除の特例控除額部分については対象外となりますが、所得税の所得控除および個人住民税の基本控除については対象となります。

ふるさと納税の対象となる都道府県・市区町村

ふるさと納税の対象として総務大臣から指定を受けている都道府県・市区町村については、次のページをご覧ください。

都道府県・市区町村の指定について

ふるさと納税の対象として総務大臣が指定する都道府県・市区町村の基準は以下の通りです。

- 寄附金の募集を適正に実施すること。

- 都道府県・市区町村が寄附金を受けたことに伴い提供する返礼品等の額が、当該寄附金の額の30%に相当する金額以下であること。

- 都道府県・市区町村が提供する返礼品等が当該都道府県・市区町村の区域内において生産された物品または提供される役務等であること。

- ※総務大臣による指定は、都道府県・市区町村からの申出書の提出によってなされ、また、総務大臣は指定した都道府県・市区町村が基準に適合しなくなったとき等は、指定を取り消すことができることとなりました。

- ※総務大臣は、指定や指定の取り消しをしたときは、直ちにその旨を告示しなければならないこととなりました。

- ※指定を取り消され、その取り消しの日から起算して2年を経過しない都道府県・市区町村は、指定を受けることができないこととなりました。

特別特定取得に係る住宅ローン控除の改正

令和元年10月の消費税率の引上げに当たり、駆け込み需要と反動減といった大きな需要変動に向けた対策措置として、消費税率10%が適用される住宅取得等について、住宅ローン控除の控除期間を3年間延長し13年間とすることとされました。その際、適用年の11年目から13年目までの各年の控除限度額は、消費税率2%引上げ分の負担に着目し、次のいずれか小さい額とすることとされました。

- 住宅借入金等の年末残高(4000万円を限度※)×1%

- 建物購入価格(4000万円を限度※)×2/3%

※長期優良住宅や低炭素住宅の場合、それぞれ5000万円を限度とする。

今回の措置により延長された控除期間においては、所得税額から控除しきれない額について、現行制度と同じ控除限度額(下表参照)の範囲内において、個人住民税から控除されます。

| 居住年 | 特定取得 平成26年4月~令和元年9月 令和3年1月~令和3年12月 |

特別特定取得 令和元年10月~令和2年12月(※) |

|---|---|---|

| 控除限度額 | 所得税の課税総所得金額等の7% (最高13.65万円) |

同左 |

| 控除期間 | 10年 | 13年 |

※新型コロナウイルス感染症の影響により一定の要件を満たす場合は、入居期限が令和3年12月までとなります。

このページに関する問合せ

総務部 税務課

〒481-8531

愛知県北名古屋市西之保清水田15番地

電話:0568-22-1111

ファクス:0568-24-0003

メール:zeimu@city.kitanagoya.lg.jp